HBM(高带宽存储器),一个打破内存带宽及功耗瓶颈的AI芯片开展要害环节,在英伟达新品发布布景下,正面对需求大迸发。

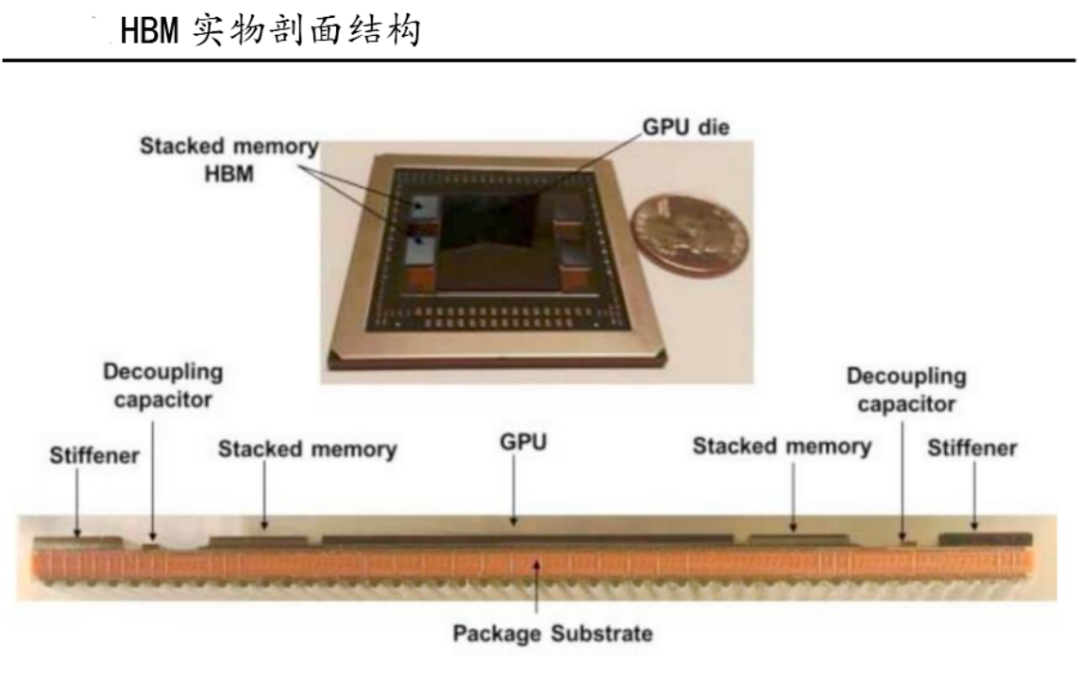

GPU的干流存储计划现在有GDDR和HBM两种。在冯·诺依曼核算机系统结构中,存在着“内存墙”和“功耗墙”问题,因为传统显存GDDR5面对着带宽低、功耗高级瓶颈,HBM则能经过3D封装工艺完成DRAMdie的笔直方向堆叠封装,能够极大程度节省存储芯片占有的面积,完成更高的集成度和更大存储容量。

在传输速率方面,依据TSV工艺能够在存储芯片上制作多个内存通道、且更高集成度使得HBM和处理器之间物理间隔得以缩短,因而HBM在位宽、带宽等要害功用上均显着优于GDDR。依据SAMSUNG,3DTSV工艺较传统POP封装方式节省了35%的封装尺度,降低了50%的功耗,而且比照带来了8倍的带宽提高,有用处理了内存墙问题和功耗墙问题,成为其时满意AI需求的最佳计划,被一切干流AI芯片选用。

英伟达早在2019年便已推出针对数据中心和HPC场景的专业级GPUTeslaP100,其时声称“地表最强”的并行核算处理器,DGX-1服务器便是依据单机8卡TeslaP100GPU互连构成。得益于选用搭载16GB的HBM2内存,TeslaP100带宽到达720GB/s,而同一时间推出的相同依据Pascal架构的GTX1080则运用GDDR5X内存,带宽为320GB/s。

而作为加快核算范畴追逐者的AMD关于HBM的运用更为急进,其最新发布的MI300XGPU搭载容量高达192GB的HBM3显存,为H100的2.4倍,其内存带宽达5.2TB/s,为H100的1.6倍,HBM正成为HPC军备竞赛的中心。

近期,英伟达发布新一代AI芯片H200,这是其时用于练习最先进大言语模型H100芯片的晋级产品,愈加拿手“推理”,凭借HBM3e,英伟达H200以每秒4.8TB的速度供给141GB的内存,与A100比较,容量几乎是其两倍,带宽增加了2.4倍,估计于2Q24出货。据韩媒businesskorea报导,2023年以来,三星电子和SK海力士HBM订单一直在激增。

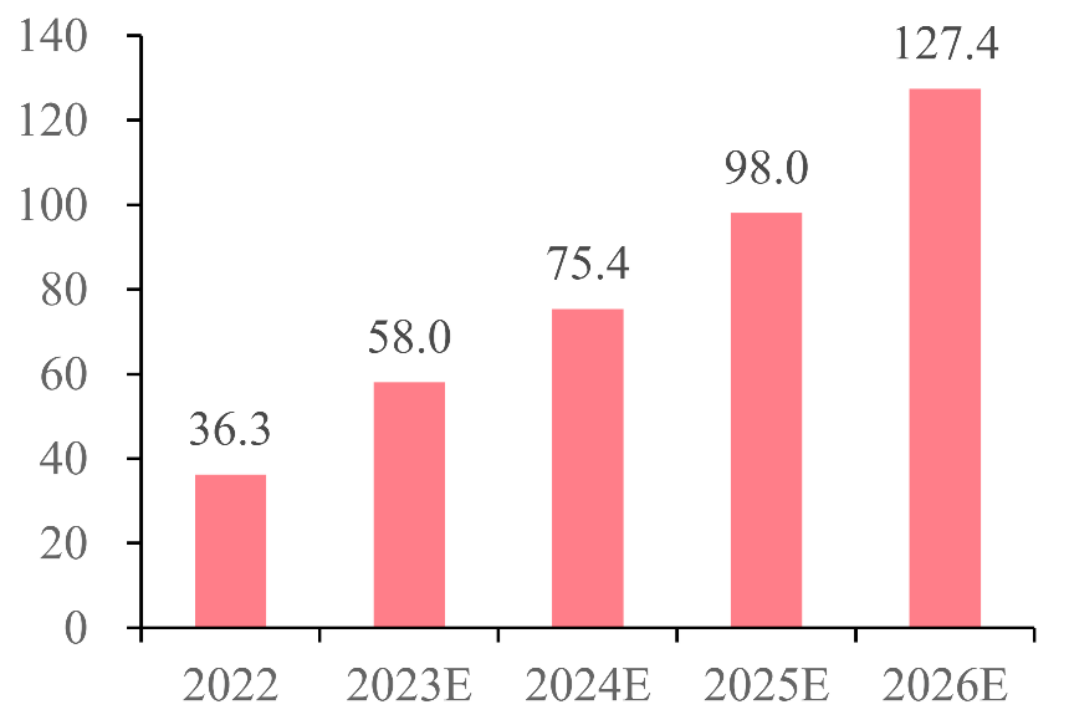

现在,练习、推理环节存力需求继续增加、消费端及边际侧算力增加,正在翻开HBM商场空间。

从本钱端来看,HBM的均匀价格至少是DRAM的三倍,此前受ChatGPT的拉动一起受限产能缺乏,HBM的价格一路上涨,与功用最高的DRAM比较HBM3的价格继续上涨了五倍,高端AI服务器GPU搭载HBM芯片已成干流。

集邦咨询则表明,2023年干流需求自HBM2e转往HBM3,需求比重估计分别为50%及39%。2024年商场需求将大幅转往HBM3,HBM3比重估计达60%。因为HBM3均匀出售单价远高于HBM2e与HBM2,因而将助力原厂HBM范畴营收增加,有望进一步带动2024年全体HBM营收至89亿美元,同比增加127%。

现在整个HBM商场是三分全国的格式,其间SK海力士技能抢先,三星/美光加快追逐。

SK海力士其时技能抢先,中心在于MR-MUF技能,MR-MUF能有用提高导热率,并改进工艺速度和良率。SK海力士于2021年10月首先发布HBM3,2023年4月公司完成了全球创始12层硅通孔技能笔直堆叠芯片,容量到达24GB,比上一代HBM3高出50%,SK海力士计划在2023年年末前供给HBM3E样品,并于2024年量产,公司方针2026年出产HBM4。

三星则有万亿韩元新建封装线。为应对HBM商场的需求,三星电子已从三星显现(SamsungDisplay)购买天安厂区内部分建筑物和设备,用于建造新HBM封装线开端向北美客户供给HBM3。

美光则将在2024年量产HBM3E,多代产品研制中。美光在此前的财报电线E完成追逐,估计其HBM3E将于2024Q3或许Q4开端为英伟达的下一代GPU供给。11月6日美光在台中四厂正式开工,宣告将集成先进的勘探和封装测验功用,出产HBM3E等产品。

HBM产业链首要由IP、上游资料、晶粒规划制作、晶片制作、封装与测验等五大环节組成。

其间DRAM晶粒供给链首要厂商为三星、海力士与美光,芯片制作与封装厂商首要为具有CoWoS技能的台积电、I-Cube技能的三星、EMIB技能的英特尔等具有2.5D/3D封装技能的Foundry/IDM厂商,测验范畴则由传统封装测验厂商如日月光、Amkor等占有。

在IP环节,除AMD与赛灵思等IC规划厂商外,包含新思科技、益华核算机、Rambus与台湾构思等IP厂商都供给HBMIP处理计划,全球最大IP厂商Arm没有供给相关处理计划。

其间有固晶机老兵新益昌,公司以固晶机事务为基,拓宽焊线机和分选设备,与通富微电、华天科技、扬杰科技等客户协作严密。获益于封装技能的迭代,对固晶精度的要求渐渐的升高,一起HBM高带宽特征拉动键合需求,从μbump到TCB/混合键合,推进固晶过程和固晶机单价提高。此外有必要留意一下的是,2021年封测设备中的焊线%,国产代替空间宽广。

测验机、分选机方面有长川科技,2023年完生长奕科技财物过户,使得公司成功进入集成电路分选设备范畴,完成重力式分选机、平移式分选机、转塔式分选机的产品全掩盖。

天承科技则是先进封装电镀液领军者,作为先进封装资猜中第一大单品的电镀液,现已较传统产品价值量提高翻倍以上。3D封装中TSV浸透率敏捷提高,据Vantage Market Research猜测,TSV商场2022-2026年CAGR为16%,而电镀液对TSV功用至关重要。

前驱体中心供给商雅克科技,经过收买韩国前驱体厂商UPChemical、LG光刻胶事业部、Cotem成为SK海力士、LG品示的中心供给商,此外雅克也已进入合肥长鑫、长江存储、京东方等国内龙头客户,高算力芯片带动HBM需求,SK海力士作为HBM领军企业,2022年6月宣告开端量产HBM3,估计于2022Q3向英伟达H100系统供给HBM3,UPChemical作为SK海力士前驱体中心供给商,有望充沛获益。

深耕硅微粉行业已40年的联瑞新材,根本的产品包含结晶硅微粉、熔融硅微粉、球形硅微粉、氧化铝粉/针状粉,其间low-α球硅和low-α球铝是3D封装要害原资料GMC(颗粒状环氧塑封料)的添加料。

华海诚科则是内资环氧塑封料代表厂商,华海诚科成立于2010年,根本的产品为环氧塑封料和电子胶黏剂,是国内少量具有芯片级固体和液体封装资料研制量产经历的专业工厂。公司严密跟进下流封装技能,近一年成功研制了lowCTE2技能和对慵懒绿油高粘接性技能,并积极开展无铁出产线技能和无硫环氧塑封料产品。

在先进封装范畴,公司应用于QFN的产品700系列现已过长电科技及通富微电等闻名客户验证,完成小批量出产与出售,成为公司新的成绩增加点;应用于先进封装的颗粒状环氧塑封料(GMC)以及FC底填胶等现已过客户验证,液态塑封资料(LMC)正在客户验证过程中,有望逐渐完成产业化并打破外资厂商的独占位置。

声明:证券时报力求信息实在、精确,文章提及内容仅供参考,不构成实质性出资主张,据此操作危险自担

下载“证券时报”官方APP,或重视官方微信大众号,即可随意什么时候都能够了解股市动态,洞悉方针信息,掌握财富时机。

金融教育宣传月丨“国证1000+国证2000”指数系统十周年之三:指数体现与商场代表性

官方微信:hengwin

官方微信:hengwin